反刍是指进食后,经过一段时间再把在胃中半消化的食物返回嘴里重新咀嚼。反刍动物就是有反刍消化方式的动物,一般是草食动物,例如牛、羊、鹿等。牛羊鹿等反刍动物的胃属于多室胃, 一般由四部分所组成:瘤胃、网胃、瓣胃和皱胃,前三个胃没有胃腺,总体作用是对食物进行发酵、 过滤、磨碎以及营养成分的粗吸收,只有皱胃是分泌胃液的部分,相当于单胃动物的胃,又称真 胃。

全球猪肉生产格局。根据 FAO 统计,截止 2018 年,全球猪肉产量 12000 多万吨,其中中国大 陆地区 5000 多万吨,约占全球总产量的 45%,位列全球第一。其他产量排名靠前的国家和地区 包括美国(10%)、德国(4.4%)、西班牙(3.7%)、巴西(3.1%)、越南(3.1%)、俄罗斯(3%)、 加拿大(1.8%)、法国(1.8%)、丹麦(1.3%)、荷兰(1.2%)、日本(1%)、英国(0.7%)。

全球禽肉生产格局。根据 FAO 统计,截止 2019 年,全球禽肉产量 13165 万吨。全球禽肉产量 排名靠前的国家和地区,及其占比分别为:美国(17.36%)、中国(16.10%)、巴西(10.74%)、 俄罗斯(3.5%)、印度(3.21%)、印尼(2.69%)、墨西哥(2.67%)、波兰(1.94%)、日本(1.75%)、 伊朗(1.74%)、阿根廷(1.71%)、土耳其(1.67%)。中国禽肉产量在全球排名第二,仅次于美 国。

全球鸡蛋生产格局。根据 FAO 统计,截止 2018 年,全球鸡蛋产量 8217 万吨。全球鸡蛋产量排 名靠前的国家和地区,及其占比分别为:中国(38.07%)、美国(8.16%)、印度(6.37%)、印 尼(5.78%)、巴西(3.69%)、墨西哥(3.59%)、日本(3.21%)、俄罗斯(3.03%)、土耳其(1.51%)、 乌克兰(1.12%)、巴基斯坦(1.09%)、哥伦比亚(1.05%)。我国鸡蛋产量位居全球第一,遥遥 领先于位居第二的美国。

全球水产养殖生产格局。亚洲占全球水产品养殖总量的 92%,中国占全球水产品养殖总量的接 近 60%,欧美地区水产养殖的全球占比较小。上世纪 50 年代初期,我国水产品养殖总量只占了 全球的 13%,亚洲占全球的 59%。此后,随着国内水产养殖行业的持续发展,我国水产养殖业 截止 2017 年的产量已经占据全球 60%的份额,亚洲也占据全球的 92%。我国水产养殖业的发 展规模大幅领先全球其他地区。

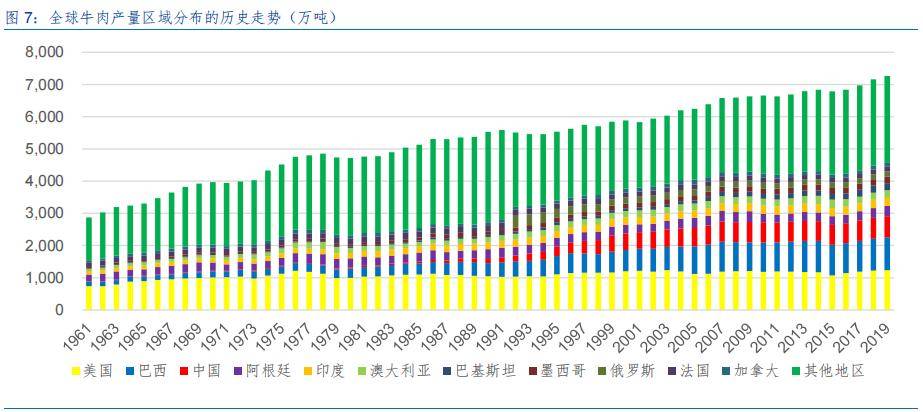

全球牛肉生产格局。根据 FAO 统计,截止 2019 年,全球牛肉产量 7260 万吨。全球牛肉产量排 名靠前的国家和地区,及其占比分别为:美国(17.01%)、巴西(14.05%)、中国(9.09%)、阿 根廷(4.32%)、印度(3.47%)、澳大利亚(3.24%)、巴基斯坦(3.06%)、墨西哥(2.79%)、 俄罗斯(2.24%)、法国(1.97%)、加拿大(1.91%)。我国位居全球第三,美国和巴西分别位居 第一和第二。

全球羊肉生产格局。根据 FAO 统计,截止 2019 年,全球羊肉产量 1617 万吨。全球羊肉产量排 名靠前的国家和地区,及其占比分别为:中国(29.84%)、印度(5.13%)、澳大利亚(4.65%)、 巴基斯坦(4.53%)、土耳其(2.85%)、新西兰(2.79%)、尼日利亚(2.60%)、苏丹(2.38%)、 阿尔及利亚(2.17%)、英国(1.9%)、乍得(1.87%)、蒙古(1.6%)。我国羊肉产量位居全球 第一。

全球牛奶生产格局。根据 FAO 统计,截止 2019 年,全球牛奶产量 71592 万吨。全球牛奶产量 排名靠前的国家和地区,及其占比分别为:美国(13.84%)、印度(12.57%)、巴西(5.01%)、 德国(4.62%)、中国(4.47%)、俄罗斯(4.34%)、法国(3.48%)、新西兰(3.06%)、哥伦比 亚(3.05%)、土耳其(2.90%)、巴基斯坦(2.88%)、英国(2.17%)。

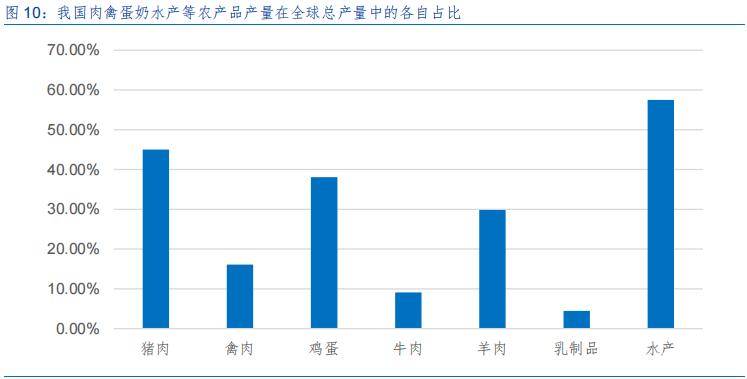

在我国肉禽蛋奶等农牧产品中,养殖水产品、猪肉、鸡蛋和羊肉产量在全球的占比相比来说较高,分 别约为 58%、45%、38%和 30%;禽肉占比约为 16%;牛肉和乳制品占比相比来说较低,分别约为 9%和 4.5%。从“净进口量/产量”的角度去衡量我国肉禽蛋奶分品种的进口依赖度,我国的乳 制品和牛肉的这一指标水平较高,分别为 54%和 32%;水产、鸡蛋、禽肉和猪肉较低,分别为 0.39%、0.32%、2.72%和 4.68%;羊肉居中,约为 8%。

截止 2019 年,我国牛肉进口的主要来源国依次是巴西、阿根廷、澳大利亚、乌拉圭、新西兰, 羊肉进口的主要来源国依次是新西兰、澳大利亚、乌拉圭、智利、哈沙克斯坦,乳制品进口的主 要来源国依次是新西兰、美国、荷兰、澳大利亚、法国。

根据 USDA 对畜牧生产中各环节技术作用的研究,育种的作用居首,约占 40%,营养饲料约占 20%,疾病防治约 15%。

在生猪养殖行业,据统计,我国规模养殖场的生猪以外三元为主,以“杜长大”三元杂交商品猪 为主的外三元商品猪占据了我国生猪出栏量的约 80%以上,而且种猪群主要依赖进口。我国种 猪引种的国家主要有加拿大、美国、丹麦、英国、法国和荷兰。

在家禽养殖行业,目前我国四大家禽品种中,黄羽肉鸡和白羽肉鸭品种均为 100%国内自主育种, 蛋鸡的国内育种也占据一半,而白羽肉鸡目前仍然依靠进口祖代肉种鸡以生产父母代肉种鸡,进 而满足下游环节对肉鸡产品的需求。我国从国外引进的祖代白羽肉种鸡主要有 AA+、罗斯 308、 科宝艾维茵、哈伯德 4 个品种,分别由安伟捷、科宝、哈伯德三家公司提供。

在水产养殖行业,截止 2018 年,我国自主培育的水产新品种已达 215 个,其中自主选育 186, 包括淡水鱼类 79 个,海水鱼类 11 个,虾类 21 个,蟹类 8 个,贝类 35 个,藻类 21 个,鳖类 3 个,棘皮 8 个,选择育种技术处于世界领先水平。我国水产养殖所需的苗种除了南美白对虾和个别冷水性鱼类外,基本可以在一定程度上完成自给自足。其中,我国自主培育的罗非鱼市场占有率达 100% , 罗氏沼虾种虾市场占有率达 60%,斑点叉尾鮰市场占有率 40%。我国水产养殖基本形成“研究 开发一个品种、集成一套技术、发展一个产业”的主要发展模式。

在奶牛养殖行业,我国第一个奶牛品种“中国黑白花奶牛”于 1985 年通过国家审定,1992 年 更名为“中国荷斯坦牛”。该品种是由国外引进的荷斯坦牛,经纯种繁育以及与地方黄牛进行杂 交并长期选育而成。截止目前,我国奶牛最重要的包含中国荷斯坦牛、乳用西门塔尔牛、奶水牛、褐 牛和三河牛等品种,其中荷斯坦牛是我国奶牛的主要品种,也是高度国际化的品种,占我国奶牛 总存栏量的 80%以上。奶业发达国家的经验表明,种公牛对奶牛群体遗传改良的贡献率超过 75%。 我国奶牛核心种源自给率较低,对外依存度仍然较高,国内存栏乳用种公牛主要来自于活体引进 和进口胚胎,优质冻精也以进口为主。以辽宁省为例,奶牛繁育所使用的冷冻和胚胎主要由 外部调入,其中 70%来源于进口。

在肉牛养殖行业,我国是世界上地方牛种资源最多的国家之一,有 54 个地方黄牛品种、26 个水 牛品种和 12 个牦牛品种,包括秦川牛、鲁西牛、晋南牛、南阳牛、延边牛等地方牛品种。与此 同时,我国还利用引进的西门塔尔、夏洛来、利木赞等品种与地方牛品种进行杂交,培育了一批 新品种,包括中国西门塔尔牛、新疆褐牛、三河牛、蜀宣花牛等兼用品种,以及夏南牛、延黄牛、 辽育白牛、云岭牛等专门化肉牛品种。地方黄牛品种是我国肉牛产业的主导品种,但该品种的肉 用性能有所不足。虽然我国一直在努力进行肉牛品种的改良和优化,但是良种覆盖率仍不到 30%, 与肉牛养殖发达国家 90%的改良率差距较大。截止 2019 年末,我国共有 44 个国家肉牛核心育 种场,品种包括西门塔尔牛、安格斯牛等 26 个。总体而言,我国肉牛种业呈现品种多,单品种 核心群规模小,育种工作持续性较弱的特征。

在肉羊养殖行业,我国绵羊、山羊品种资源丰富,地方品种共 100 个,且大多都具有耐粗饲、 抗病性强等优点。然而,这其中大多数品种产肉性能较低,肉品质较差,缺乏专用的肉羊品种。 与此同时,我国还引进多个肉羊品种,例如无角陶赛特、特克塞尔、萨福克、杜泊、澳洲白、德 国肉用美利奴、南非肉用美利奴和波尔山羊等。这些引进品种除了作为新品种培育外,还经过与 地方品种杂交,形成多种类型的杂交群体。由于引种上缺乏宏观调控,使得我国引进的肉用种羊 品质参差不齐。虽然我国是养羊大国,羊存栏量、出栏量及羊肉产量均居世界首位,但我国大 部分种羊场育种基础设施和装备落后,育种技术力量不强,核心群体规模小,种羊质量参差不齐, 生产性能不高。总体而言,我国肉羊品种良种化程度仍然较低,羊肉生产仍以地方品种或细毛羊 杂种羊为主,生产水平与发达国家仍有差距。

在生猪养殖行业,全球生猪产业在品种改良和养殖技术等方面日趋成熟,且标准化程度较高。以 美国为例,美国生猪产业的每窝产仔数指标已经 20 世纪 70 年代的 6-7 头,大幅攀升至近些年 的 10-11 头,MSY 指标也从 10 左右提高至 20 多。

在家禽养殖行业,经过近百年的发展,全球白羽肉鸡产业在肉鸡品种改良和养殖技术等方面已经 较为成熟,且标准化程度较高。其中,肉鸡养殖周期从 1925 年的 112 天压缩至 40 天左右,料 肉比从 1925 年的 4.7 下降至 1.91,平均养殖死亡率从 1925 年的 18%下降至 3.8%,出栏肉鸡 的单只体重从 1925 年的 1.14 公斤/只提升至 2.63 公斤/只。

在过去 20 年,国内肉鸡和生猪行业的规模化和标准化程度均有不同程度的提升。伴随着规模化 和标准化程度提升,养殖技术日趋成熟和养殖效率逐渐提升。2018 年下半年发生非洲猪瘟疫情 后,进一加速了我国生猪产业的规模化进程。

在水产养殖行业,我国水产养殖受制于养殖水域资源分布和养殖户特性的影响,规模化趋势并不 明显。以淡水养殖为例,目前仍然个体养殖户占主导的池塘养殖为主,工厂化养殖方式占比较小。 相较于肉鸡和生猪产业,我国水产养殖大致呈现出规模化和标准化程度低、因地制宜、模式灵活 多样、养殖品种多样(全国水产养殖品种 260 多个),自然条件(水域分布、光照、降雨、水质、 气温等)对养殖影响程度较高等特征。此外,我国水产养殖主要是“研究开发一个品种、集成一 套技术、发展一个产业”的发展模式,养殖品类不断丰富,养殖模式灵活多样,新品类养殖具有 强烈的技术指导需求。上述综合因素使得水产养殖户之间养殖过程管理和效益差别比肉鸡、生猪 大。

在奶牛养殖行业,我国奶牛养殖主要有草地放牧方式、家庭农牧混合方式、集约化规模养殖等三 种方式。采取草地放牧或家庭农牧混合方式的一般是小农户,大中型规模养殖场则采取集约化规 模养殖方式,且大多由企业经营。2008 年之前,我国奶牛养殖的规模化进程比较平缓,奶牛存 栏 100 头以上的场户占比从 2002 年的 11.9%提升至 2008 年 19.5%。2008 年三聚氰胺事件以 后,奶牛标准化规模养殖发展出现明显提速,奶牛存栏 100 头以上的场户占比从 2008 年的 19.5% 大幅度的提高至 2018 年的 61.4%。在奶牛养殖标准化和规模化的过程中,奶牛冷冻、人工授精、 秸秆青贮、生产性能测定(DHI)、计算机智能牧场管理、疫病防控现代技术、全基因组选择技 术等逐渐得到普及和应用,全部规模牧场实施机械挤奶,90%以上规模牧场采用全混合日粮 (TMR)饲喂,从而推动了我国奶牛行业单产从 2008 年的 4.8 吨大幅度的提高至 2019 年的 7.8 吨。

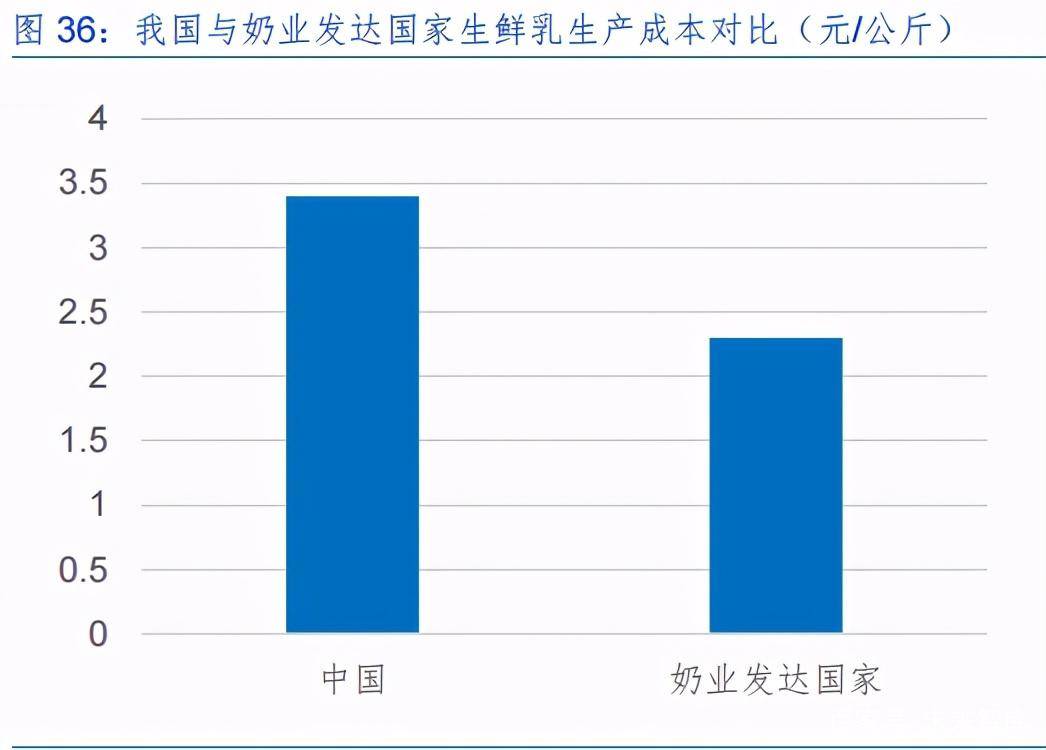

虽然我国奶牛平均单产在最近 10 年得到较大幅度的提升,但是与美国、荷兰、德国、日本等国 家相比仍存在差距。与此同时,单产优势并不等同于全成本优势,奶牛使用年数的限制和饲料成本等均 是影响生产所带来的成本的主要的因素。受资源环境制约,我国奶牛养殖成本居高不下,比奶业发达国家高 50%左右。以我国乳制品进口来源占比较大的新西兰为例,新西兰以放牧为主的养牛方式和高效 的家庭牧场经营模式降低了奶业生产所带来的成本,大幅低于我国规模牧场生产所带来的成本,在国际上处于较低 水平。此外,新西兰具备完善的修蹄、去角、配种等社会化服务体系,对动物福利立法,以及执 行严格的生物安全管控,奶牛平均使用年数的限制可达 5-6 胎次,从而逐步降低了奶牛生产所带来的成本。根 据国家奶牛产业技术体系的调研,我国 2019 年奶牛实际寿命为 4.4 岁,相当于 2.5 胎,与新西 兰等国家仍有差距。

在肉羊养殖行业,中国传统肉羊养殖以家庭小规模经营为主,规模化、专业化程度低,除了部分 规模较大的养殖场外,大部分养殖户的养殖技术处于比较落后的水平。肉羊产业从育种、繁殖、 饲养、生产管理到安全生产所有的环节的专业方面技术人员都较为缺乏,疫病防控难度大,饲料配方不 科学,尚未形成科学饲养和标准化管理,饲养标准和常规饲料的营养参数有待制定和推广。从养 殖模式上,我国肉羊养殖大致上可以分为原生放牧、半舍饲、舍饲等三种养殖模式。随着畜牧业的现代 化发展和天然草场资源的日益紧张,我国肉羊生产方式开始逐渐从以家庭为单位的分散养殖向规 模化、标准化舍饲方式过渡,科学的饲料配方和舍饲多羔绵羊新品种的选育等日益受到产业重视。

在肉牛养殖行业,我国肉牛养殖的产业特征与肉羊养殖有诸多相似之处。我国肉牛饲养方式有放 牧、放牧+舍饲、舍饲等三种方式,主要以分散养殖、小规模养殖、个体养殖为主,集约化、规 模化养殖取得某些特定的程度的发展,但总体养殖规模较小,行业整体规模化程度还不高。与此同时, 在肉牛胴体重和单位生产所带来的成本方面,我国肉牛养殖行业与澳大利亚等肉牛养殖先进国家相比,仍 存在比较大差距。我国的肉牛养殖业,无论是技术推广环节,还是养殖环节,高素质的专业技能人 才相对缺乏,先进的养殖技术得不到良好的推广应用,大部分养殖户养殖技术水平相对不高,技 术指导和改良提升空间较大。

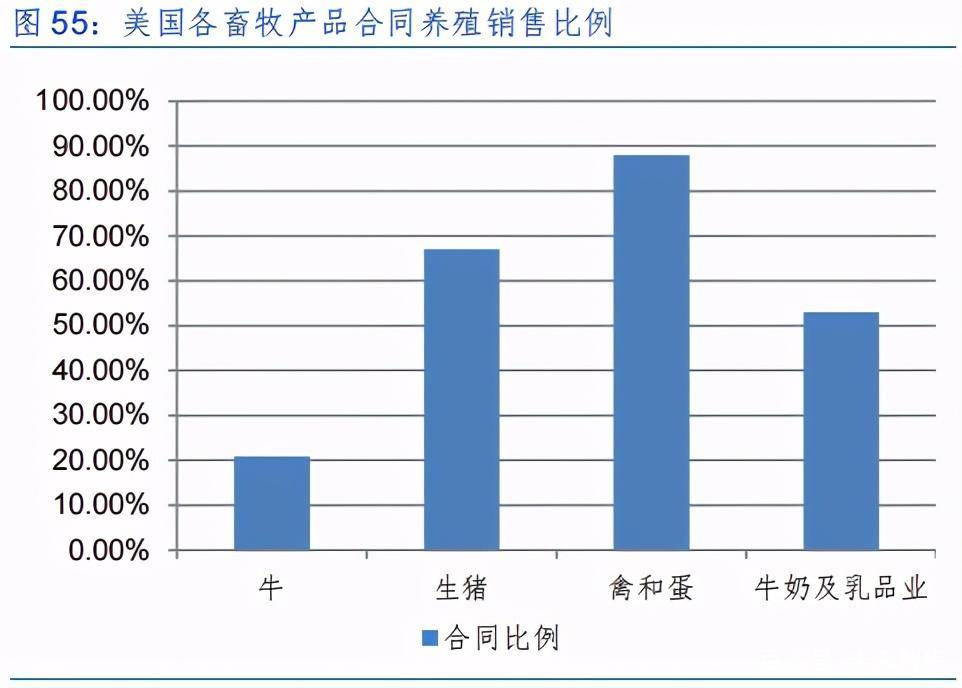

美国和日本等海外国家的畜牧养殖业均经历过不同程度的规模化进程。以美国生猪产业为例,从 上世纪 80 年代开始,生猪养殖业的规模化进程出现加速现象,进入其发展史上最为快速的规模 化阶段,并在 2000 年代初期达到较高的规模化水平。然而,从畜牧养殖业内部来看,美国生猪 和家禽养殖的规模化程度要远高于反刍动物(奶牛、肉牛和肉羊等),而反刍内部则呈现出奶牛 规模化程度高于肉牛的特征。除了出栏规模占比数据外,美国农牧产品的合同养殖比例也可以提 供侧面的印证。我们曾经在此前的《生猪产业规模化红利:相对效率曲线效应》系列深度报告中 指出,合同养殖模式的全面推广在美国生猪产业的规模化和专业化进程中发挥着及其重要的作用。合同 养殖销售的比例与规模化程度呈现正相关关系。从美国各个畜牧养殖品种的合同养殖销售比例来 看,生猪和禽类要远高于反刍动物,反刍动物内部的奶牛要高于肉牛。日本的畜牧养殖业也体现 出与美国类似的上述特征。

我国畜牧养殖的发展的新趋势与美日同行有着诸多相似之处。目前阶段,我国生猪养殖和家禽养殖规 模化程度和趋势要明显强于反刍动物(奶牛、肉牛、肉羊等)养殖行业,且反刍动物内部的奶牛 养殖的规模化程度和趋势要明显强于肉牛养殖。我们大家都认为潜在的原因可能在于生猪和家禽的规模 化效益要比反刍高(我们在此前的《生猪产业规模化红利:相对效率曲线效应》系列深度报告中 也有所阐述)。以我国的生猪养殖和奶牛养殖为例,从经验数据的角度,国内生猪养殖的规模化 优势要高于奶牛养殖。

因此,结合国内和海外畜牧养殖的发展的新趋势,我们预计我国反刍动物未来的养殖规模化程度将呈 现明显低于生猪、家禽的产业特征,商业性反刍饲料的发展空间相对较大。

与欧美和日韩等发达国家和地区相比,在绝对量方面,我国人均肉类占有量与欧美发达国家仍有 差距,具有提升空间;在品类结构方面,我国肉类品种结构的均衡度明显偏低,猪肉在整个肉类 的占比相比来说较高,牛肉和羊肉的相对占比明显偏低。欧美发达国家牛羊肉在整个肉类中占比平均 达到 20%以上,日本和韩国也分别达到约 20%和 24%,我国约为 14%。在乳制品方面,我国乳 制品的人均占有量不到日本的 1/2,不到全球平均的 1/3。

通过分析全球 173 个国家和地区的营养结构演进规律,我们得知,随着经济发展程度和居民生 活水平的提高,动物蛋白消费趋于上升(直至达到饱和状态)。与此同时,无论是在以水产蛋白 消费为主还是以奶制品蛋白消费为主的国家和地区,其第一大动物蛋白的消费占比大多呈现下降 的趋势,而原先占比较小的其他种类动物蛋白的消费占比逐渐有所提升。总体上,动物蛋白消费 结构呈现出均衡化的趋势。例如,日本和韩国等亚洲国家在过去几十年里动物蛋白消费结构中, 伴随着水产蛋白消费占比下降的是,牛羊肉、奶制品、禽肉、猪肉等这些原先占比较低的蛋白消 费的提升。美国、西欧、俄罗斯、巴西和南非过去几十年里动物蛋白消费结构中,伴随着奶制品 蛋白消费占比下降的是,禽肉或者水产等这些原先占比较低的蛋白消费的提升。结合全球营养结 构的演进规律,我们预计随经济发展和消费升级,我国人均肉禽蛋奶消费量仍有提升空间。与 此同时,随着营养均衡度需求的提升,我国牛羊肉、水产、禽肉和奶制品等相对占比将趋于上升。

我国猪饲料产量前十大区域分别是广东、广西、山东、湖南、江西、四川、湖南、湖北、江苏和 辽宁,其中前 5 大区域占全国猪饲料产量的 49%,前 10 大区域占全国猪饲料的 75%。我国肉 禽饲料产量前十大区域分别是山东、广东、广西、辽宁、河北、安徽、江苏、福建、河南、四川, 其中前 5 大区域占全国肉禽饲料产量的 65%,前 10 大区域占全国猪饲料的 83%。我国蛋禽饲 料产量前十大区域分别是河北、山东、湖北、辽宁、广东、江苏、河南、湖南、安徽、山西,其 中前 5 大区域占全国蛋禽饲料产量的 48%,前 10 大区域占全国蛋禽饲料的 70%。我国水产饲 料产量前十大区域分别是广东、江苏、湖北、湖南、福建、浙江、四川、江西、广西、山东,其 中前 5 大区域占全国水产饲料产量的 70%,前 10 大区域占全国水产饲料的 85%。

牛羊等反刍动物主要是草食性动物,养殖分布受牧草和秸秆等资源影响较大。我国牛羊等反刍动 物养殖产能和存栏主要分布在北方区域。我国羊肉产量前 10 大区域分别为内蒙古、新疆、山东、 河北、河南、四川、甘肃、云南、安徽、湖南,其中前 5 大区域占全国羊肉产量的 55%,前 10 大区域占全国羊肉产量的 76%。我国牛肉产量前 10 大区域分别为山东、内蒙古、河北、黑龙江、 新疆、吉林、云南、河南、四川、辽宁,其中前 5 大区域占全国牛肉产量的 43%,前 10 大区域 占全国牛肉产量的 70%。我国牛奶产量前 10 大区域分别为内蒙古、黑龙江、河北、山东、河南、 新疆、宁夏、辽宁、陕西、山西,其中前 5 大区域占全国牛奶产量的 60%,前 10 大省份占全国 牛奶产量的 82%。

与反刍养殖产量分布格局相匹配,我国反刍饲料产量前十大区域分别是内蒙古、河北、辽宁、黑 龙江、山东、新疆、天津、宁夏、江苏、北京,绝大部分集中在北方地区,其中前 5 大区域占全 国反刍饲料产量的 59%,前 10 大区域占全国反刍饲料的 80%。

改革开放以来,伴随着我们国家的经济的发展和消费水平的提高,国内猪肉、禽肉、禽蛋、水产、牛奶 牛肉和羊肉等农产品的消费量和产量总体处于上升大趋势。我国猪肉产量从 1980 年的 1134 万 吨增长至 2018 年 5404 万吨,年均增速 4.19%;禽肉产量从 1980 年的 160 万吨增长至 2019 年的 2239 万吨,年均增速 7%;禽蛋产量从 1980 年的 281 万吨增长至 2019 年的 3309 万吨, 年均增速 6.52%;牛肉产量从 1980 年的 27 万吨增长至 2019 年的 667 万吨,年均增速 8.59%; 羊肉产量从 1980 年的 44 万吨增长至 2019 年的 488 万吨,年均增速 6.33%;牛奶产量从 1980 年的 114 万吨增长至 2019 年的 3201 万吨,年均增速 8.93%;水产品产量从 1980 年的 450 万 吨增长至 2019 年的 6840 万吨,年均增速 7.08%。

截止 2020 年,中国工业饲料年产量达到 25276 万吨,其中猪饲料 8923 万吨、蛋禽饲料 3352 万吨、肉禽饲料 9176 万吨、水产饲料 2124 万吨、反刍饲料 1319 万吨。从结构占比来看,猪 饲料占总产量的 35.3%、蛋禽饲料占 13.26%、肉禽饲料占 36.3%、水产饲料占 8.4%、反刍饲 料占 5.22%。从 2010-2020 年过去 10 年的平均增速来看,猪饲料年均增长 4.14%、蛋禽饲料 1.09%、肉禽饲料 6.84%、水产饲料 3.52%、反刍饲料 6.12%。从工业饲料普及率来看,生猪约 为 75%、肉鸡和蛋鸡为 90%、水产为 30%多,反刍料不到 20%。反刍饲料总体呈现出占比小、 普及率低、增速高的特点。在反刍动物养殖中,对工业饲料的需求和依赖度由低到高的养殖模式 依次是放牧、半舍饲、舍饲。随着国内牛羊肉和乳制品人均消费量的增长、反刍动物舍饲和规模 养殖比例的提升,预计我国反刍饲料的行业容量在未来具有较大的发展空间。

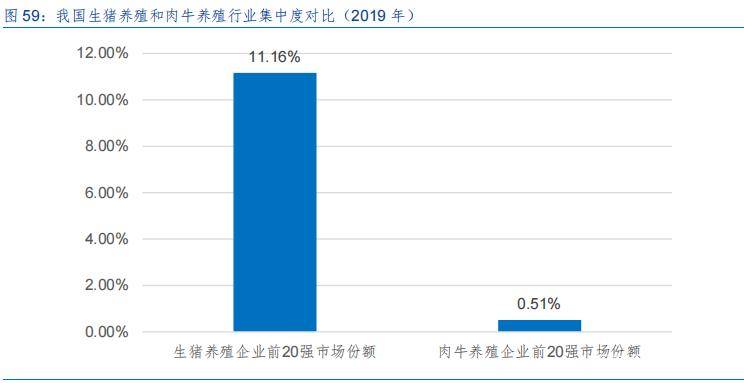

根据中国饲料工业协会的信息,2020 年我国反刍饲料(商品饲料)十强企业分别为:禾丰牧业、 新疆泰昆、长春博瑞、天康生物、北京九州大地、大北农、北京永和荣达、江苏波杜农牧、内蒙 古正大、包头市北辰饲料。禾丰牧业 2019 年反刍饲料销量 44.8 万吨,反刍料市场占有率 4.04%, 其中肉牛、肉羊饲料销量 20.35 万吨;大北农 2019 年反刍饲料销量 33.71 万吨,反刍料市场份 额 3.04%;天康生物 2019 年反刍饲料销量 19.72 万吨,反刍料市场占有率 1.78%。另据饲料工业 信息网统计,长春博瑞 2019 年奶牛饲料销量 30 多万吨;九州大地 2019 年奶牛饲料销量接近 20 万吨;正大集团 2019 年奶牛饲料 20 多万吨。与猪料和禽料等大单品相比,由于反刍饲料在 饲料总产量中的占比相对靠后,国内传统的大型饲料企业主要布局在猪料和禽料板块,在反刍饲 料板块涉足较少,反刍饲料的市场占有率更多是被大量的中小型饲料企业瓜分,行业集中度低。 由于传统大型饲料企业把主要战略资源布局在猪料和禽料上,从而使得其在反刍饲料品类上的研 发和技术服务投入不足。与此同时,众多中小型反刍饲料企业又由于自身规模实力的不足,也难 以在研发上做较大投入,从而使得反刍饲料市场参差不齐,产品的显性化、数据化程度较低,行 业未来具有较大的挖潜空间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)